Warren Buffett kaufte Berkshire Hathaway (NYSE: BRK.A)(NYSE: BRK.B) vor etwa 60 Jahren. Damals befand sich das Geschäft im Niedergang und der Kauf schien eine Torheit zu sein. Aber heute ist Berkshire Hathaway mehr als 1 Billion Dollar wert. Und diesen Höhepunkt erreichte es, weil Buffett im Laufe der Jahrzehnte die Barmittel des Unternehmens geschickt reinvestierte.

Angesichts seiner beeindruckenden Erfolgsbilanz beschäftige ich mich kontinuierlich mit Buffetts Mentalität, um meine eigenen Anlagefähigkeiten zu verbessern. Mein Büro ist übersät mit hervorgehobenen und unterstrichenen Kopien seiner jährlichen Aktionärsbriefe sowie abgenutzten Büchern über Buffett. Es genügt zu sagen, dass ich Student und Fan bin.

Vermissen Sie die Morgenmeldung? Wachen Sie auf mit Frühstücksnachrichten jeden Markttag in Ihrem Posteingang. Kostenlos anmelden »

Am 14. November veröffentlichte Berkshire Hathaway seine vierteljährlichen Aktienbestände der Öffentlichkeit. Normalerweise bin ich von den Investitionsentscheidungen fasziniert. Doch dieses Mal verkaufte das Unternehmen Ulta Schönheit (NASDAQ: ULTA) Und Boden & Dekor (NYSE: FND). Und ich denke, diese Schritte sind Fehler.

Ich habe großen Respekt vor Warren Buffett und Berkshire Hathaway, deshalb sage ich das nicht leichtfertig. Aber ich glaube, dass die Aktien von Ulta Beauty und Floor & Decor bereit sind, die zu übertreffen S&P 500 in den nächsten fünf Jahren. Und deshalb bin ich mit den Verkaufsentscheidungen von Berkshire demütig nicht einverstanden.

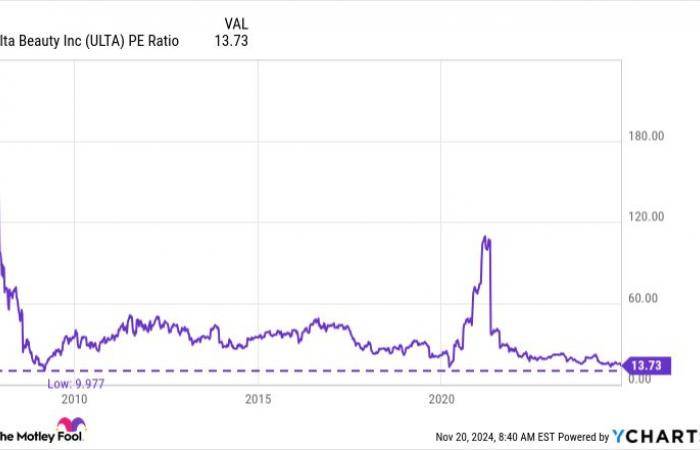

1. Ulta Beauty

Mit bereits mehr als 1.400 Standorten ist Ulta Beauty eine große Einzelhandelskette für Kosmetika, was darauf hindeutet, dass zukünftige Wachstumschancen begrenzt sind. Dies spiegelt sich in der Prognose des Managements für 2024 wider, die einen leichten Rückgang des Nettoumsatzes impliziert, da die Umsätze im gleichen Geschäft leicht zurückgehen. Dieses schwache Wachstum führt dazu, dass die Anleger die Aktie missbilligen.

Wachstum ist sicherlich wichtig. Aber es gibt auch andere Wege zu einer starken Aktienperformance und Ulta Beauty hat das Zeug dazu. Zunächst einmal ist das Unternehmen auch in schwächeren Geschäftszeiten sehr profitabel. Das Unternehmen erwartet für dieses Jahr eine Betriebsmarge von nahezu 13 % und geht davon aus, diese langfristig über 12 % zu halten.

Aufgrund der Gewinne kauft Ulta Beauty Aktien zurück – das Unternehmen hat erst im Oktober einen Rückkaufplan in Höhe von 3 Milliarden US-Dollar genehmigt. Und eine Reduzierung der Aktienanzahl kann den Gewinn pro Aktie (EPS) viel schneller steigern als den Umsatz. Tatsächlich erwartet das Management von hier aus ein zweistelliges EPS-Wachstum.

Ein zweistelliges EPS-Wachstum kann ausreichen, um die Ulta Beauty-Aktie schneller als den S&P 500 anzukurbeln. Darüber hinaus glaube ich, dass mit dieser Investition nur ein geringes Risiko verbunden ist. Kosmetikausgaben sind äußerst widerstandsfähig. Und die Aktie wird zum dritthöchsten Kurs-Gewinn-Verhältnis (KGV) aller Zeiten gehandelt, was das Abwärtsrisiko bei weiter steigenden Gewinnen mindert.

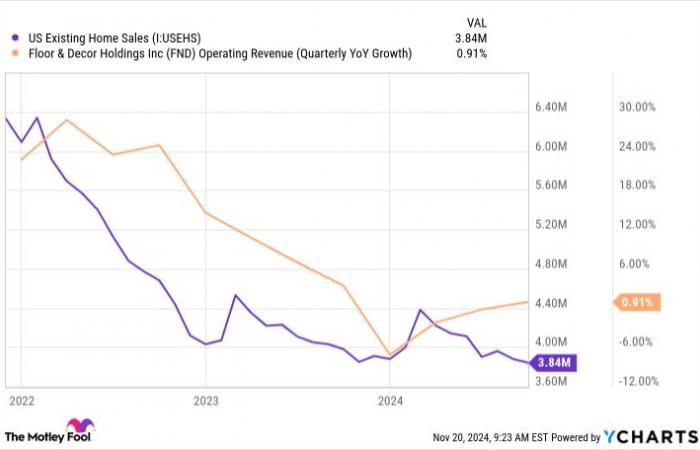

2. Boden und Dekor

Die Aktie von Floor & Decor ist gegenüber ihrem Allzeithoch um 30 % gefallen. Und die Kurzgeschichte ist, dass der Heimwerkermarkt schrumpft, was sich auf den Umsatz des Unternehmens auswirkt. Es wird erwartet, dass der Umsatz im gleichen Ladengeschäft im Jahr 2024 im Jahresvergleich um etwa 8 % zurückgehen wird. Aber ich glaube nicht, dass das derzeit ein Problem darstellt, über das man sich Sorgen machen muss. Wie die folgende Grafik zeigt, spiegelt das Umsatzwachstum weitgehend die bestehenden US-Hausverkäufe wider.

Ich bin hier kein ewiger Optimist. Im Gegenteil, wenn die Hausverkäufe anziehen würden und die Verkäufe von Floor & Decor weiterhin unter Druck stünden, gäbe es Anlass zu ernsthafter Besorgnis. Aber ich glaube, Ängste sind verfrüht. Der Immobilienmarkt ist zyklisch und sollte sich irgendwann wieder erholen, was Boden & Dekor in diesem Fall Auftrieb verleihen würde.

Mit nur 241 Standorten zum Ende des dritten Quartals 2024 hat Floor & Decor viel Raum für Expansion. Tatsächlich strebt das Management langfristig 500 Standorte an. Im Jahr 2024 werden insgesamt 30 neue Geschäfte eröffnet, von denen 20 bereits vor Ende des dritten Quartals eröffnet wurden. Und im Jahr 2025 werden voraussichtlich 25 weitere eröffnet – ein langsameres Tempo als üblich, um dem schwachen Immobilienmarkt Rechnung zu tragen.

In dieser schwierigen Zeit sorgt das Management von Floor & Decor für die Aufrechterhaltung der Rentabilität, indem es die Kosten senkt, wo es möglich ist. Zugegebenermaßen beträgt die Gewinnmarge in den ersten drei Quartalen 2024 nur 4,7 % – in den letzten Jahren lag sie sogar bei 9 %. Aber diese Gewinne bedeuten, dass das Unternehmen finanziell immer noch stärker wird und gut für die Erholung des Immobilienmarktes gerüstet ist.

Ich bin mir nicht sicher, wann sich der Immobilienmarkt erholen wird, und das Management von Floor & Decor auch nicht. Angesichts des üblichen Auf und Ab auf dem Immobilienmarkt erwarte ich jedoch eine Erholung innerhalb der nächsten fünf Jahre. Und wenn das passiert, erwarte ich, dass sich die Umsätze erholen und die Gewinnmargen auf historischere Niveaus steigen. Und dies wird mit ziemlicher Sicherheit zu einer starken Performance der Aktie führen.

Buffetts Berkshire Hathaway hat Ulta Beauty-Aktien und Floor & Decor-Aktien verkauft und die Holdinggesellschaft ist dafür bekannt, großartige Investitionsentscheidungen zu treffen. Wenn Sie jedoch in den nächsten fünf Jahren den S&P 500 übertreffen möchten, bieten meiner Meinung nach sowohl Ulta Beauty als auch Floor & Decor risikoarme Chancen, genau das zu erreichen. Aus diesem Grund bin ich mit der Entscheidung zum Verkauf demütig nicht einverstanden und glaube, dass sich beide Aktien heute gut zum Kauf eignen.

Lassen Sie sich diese zweite Chance auf eine potenziell lukrative Gelegenheit nicht entgehen

Hatten Sie schon einmal das Gefühl, dass Sie beim Kauf der erfolgreichsten Aktien den Anschluss verpasst haben? Dann werden Sie das hören wollen.

In seltenen Fällen gibt unser Expertenteam aus Analysten eine „Double Down“-Schaft Empfehlung für Unternehmen, von denen sie glauben, dass sie bald platzen. Wenn Sie befürchten, Ihre Investitionschance bereits verpasst zu haben, ist jetzt der beste Zeitpunkt zum Kaufen, bevor es zu spät ist. Und die Zahlen sprechen für sich:

-

Nvidia: Wenn Sie bei unserer Verdoppelung im Jahr 2009 1.000 US-Dollar investiert hätten, Sie hätten 368.053 $!*

-

Apfel: Wenn Sie bei unserer Verdoppelung im Jahr 2008 1.000 US-Dollar investiert hätten, Sie hätten 43.533 $!*

-

Netflix: Wenn Sie bei unserer Verdoppelung im Jahr 2004 1.000 US-Dollar investiert hätten, Sie hätten 484.170 $!*

Im Moment geben wir „Double Down“-Warnungen für drei unglaubliche Unternehmen heraus, und eine solche Chance wird es in naher Zukunft möglicherweise nicht mehr geben.

Siehe 3 „Double Down“-Aktien »

*Aktienberater kehrt zum 18. November 2024 zurück

Jon Quast ist im Bereich Floor & Decor tätig. The Motley Fool hat Positionen in Berkshire Hathaway und Ulta Beauty und empfiehlt diese. The Motley Fool hat eine Offenlegungsrichtlinie.

Warren Buffetts Berkshire Hathaway hat gerade Aktien von zwei Unternehmen verkauft. Aus diesem Grund bin ich (bescheiden) anderer Meinung und erwarte, dass beide Aktien von hier aus steigen werden. wurde ursprünglich von The Motley Fool veröffentlicht