Der neueste Artikel von Mike Roy, der auf Or.fr veröffentlicht wurde, ging innerhalb weniger Tage viral.

In dieser Analyse stellt der Autor mehrere grafische Konfigurationen vor, die einem schwindelig werden.

Wie Mike Roy feststellte, durchbricht der logarithmische Gold-Chart eine seit 1981 bestehende Obergrenze:

Diese Grafik zeigt eine Becher-Henkel-Konfiguration, deren Entstehung 44 Jahre dauerte. Der Pokal wurde zwischen 1980 und 2011 gezogen, während sich der Henkel zwischen 2011 und 2024 entwickelte, sodass ein angemessenes zeitliches Verhältnis zur Validierung dieser technischen Zahl eingehalten wurde.

Was wäre, wenn Gold diese immense technische Zahl durchbrechen würde?

Wäre dies der Fall, würde das Steigerungsziel nach dem Ausbruch dieser Konfiguration würde nicht 10.000 US-Dollar betragen, wie Mike Roy andeutet, sondern eher 15.000 US-Dollar erreichen. Diese Ebene entspricht der Tiefe des Bechers, projiziert von der Ausbruch im logarithmischen Maßstab:

Lassen Sie uns nun den Gold-Chart in monatlichen Variationen reproduzieren:

Auch diese Grafik ist schwindelerregend.

Seit seinem Ausbruch Ab 2.000 $ steigt der Goldpreis parabolisch.

Wenn sich diese Entwicklung auf dieser parabolischen Linie fortsetzt, sollte Gold bis Ende November die 3.000-Dollar-Marke erreichen.

Der Anstieg von Gold ist beeindruckend; Das liegt in der Natur der Parabel: Je mehr Zeit vergeht, desto steiler wird die Steigung.

Gold entwickelt sich parabolisch in relativer Gleichgültigkeit.

Der Hauptgrund für dieses Schweigen ist, dass Gold parallel zu den Märkten steigt. Genauer gesagt muss Gold im Vergleich zu Technologieaktien noch durchstarten.

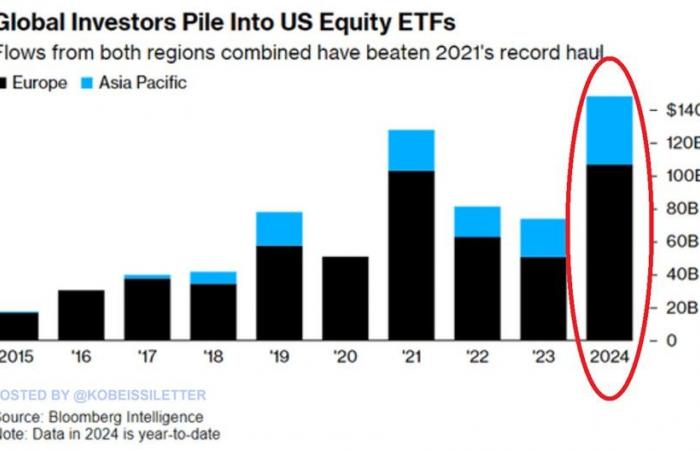

Investoren auf der ganzen Welt strömen in beispiellosem Tempo in US-Aktien: Die Zuflüsse in US-ETFs erreichten in diesem Jahr 145 Milliarden US-Dollar und übertrafen damit den bisherigen Rekord von 2021 um 10 Milliarden US-Dollar und verdoppelten den Gesamtwert des letzten Jahres.

Der Großteil dieser Investitionen kommt aus Europa (105 Milliarden US-Dollar), gefolgt vom asiatisch-pazifischen Raum (40 Milliarden US-Dollar).

Für viele gelten US-Aktien angesichts der wirtschaftlichen Unsicherheit mittlerweile als „sicherer Hafen“:

Der GOLD/Nasdaq-Chart hat seine Abwärtstrendlinie immer noch nicht durchbrochen:

Bis diese Grenze durchbrochen wird, wird die Entwicklung des Goldpreises im Schatten bleiben.

Der Moment, in dem diese Linie nach oben überschritten wird, wird wahrscheinlich den Beginn eines erhöhten Interesses an Gold markieren. Wenn seine Entwicklung auf einer parabolischen Flugbahn weitergeht, könnte die Aufmerksamkeit, die dem gelben Metall geschenkt wird, besonders intensiv werden!

Dieser parabolische Anstieg ist umso beeindruckender, als er sich mit steigenden amerikanischen Zinsen beschleunigt.

Seit die Fed auf ihrer letzten Sitzung im September die Zinsen um 50 Punkte gesenkt hat, sind die Zinssätze buchstäblich geradlinig gestiegen.

Die Rendite 10-jähriger Anleihen ist in einem Monat, seit die Fed mit den Zinssenkungen begonnen hat, um 60 Basispunkte gestiegen.

Erstmals seit Juli überstieg die Rendite 10-jähriger Anleihen 4,30 %:

Der durchschnittliche 30-jährige Hypothekenzinssatz überstieg erstmals seit Juli wieder 7,0 %:

Die Fed senkte ihre Zinsen um 50 Basispunkte, was sich bisher jedoch als völliger Misserfolg erwies: Die Zinsen steigen und bedrohen erneut den Anleihemarkt und die Immobilien.

Einige wenige Nasdaq-Aktien spielen die Rolle des sicheren Hafens, während der Goldpreis lautlos und parabolisch weiter steigt.

Mit diesem Markt stimmt definitiv etwas nicht!

Die vollständige oder teilweise Vervielfältigung ist gestattet, sofern sie alle Hypertext-Links und einen Link zur Originalquelle enthält.

Die in diesem Artikel enthaltenen Informationen haben rein informativen Charakter und stellen weder eine Anlageberatung noch eine Kauf- oder Verkaufsempfehlung dar.

-