Hinter der Fassade einer scheinbar widerstandsfähigen Wirtschaft offenbart die Finanzlage der Fed besorgniserregende Mängel. Angesichts der Rekordverluste und der unter Druck stehenden Geldpolitik könnte die Zukunft des Dollars als sicherer Hafen in Frage gestellt werden …

In diesem Jahr richteten sich alle Augen auf die Vereinigten Staaten weiterhin auf die Präsidentschaftswahlen und die gute Entwicklung des Dollars.

Man muss sagen, dass es zwischen dem Rückzug von Joe Biden und dem überwältigenden Sieg von Donald Trump nicht an dramatischen Ereignissen mangelte. Und mit einer Performance von fast +6 % gegenüber dem Euro entlarvte der Greenback die Lüge der Kassandras, die einen Zusammenbruch der amerikanischen Währung vorhersagten.

Den politischen und wirtschaftlichen Kommentatoren genügte die Vorhersage einer Rückkehr zum Jahresende vor acht Jahren. Als ob Trumps zweite Amtszeit mit der ersten gleichwertig sein könnte, aber überladen, und dass die Wall Street auf ein Jahr 2025 hoffen könnte, das dem Jahr 2017 entspricht. Nach einem verrückten Jahr 2024 für die amerikanischen Indizes wäre kein Investor bei der Steigerung um 22 % wählerisch auf den S&P 500, der das erste Regierungsjahr von Donald Trump krönte.

Aber die Situation ist ganz anders als vor acht Jahren. Nach Jahren quantitative Lockerung, Die von der Fed beschlossene Zinserhöhung belastete ihre Bilanz. Mit mehr als 5,7 Billionen US-Dollar an Staatsanleihen in seinem Portfolio war es unvermeidlich, dass steigende Zinssätze das Institut dazu zwingen würden, unrealisierte Verluste zu erleiden. Und da die Verzinsung der Einlagen höher ist als die der gehaltenen Vermögenswerte, würde sich die Lage im Laufe der Zeit nicht verbessern.

Angesichts dieser mathematischen Beweise nahm die Fed die Kritik vorweg und bezifferte die Kosten des Zinserhöhungszyklus. Doch angesichts der jüngsten Quartalszahlen war die Schätzung mehr als optimistisch: Sie entpuppt sich als völlig realitätsfern.

Das Loch in der Bilanz beläuft sich nun auf über 213 Milliarden US-Dollar, verglichen mit 43 Milliarden US-Dollar an Eigenkapital. Nur durch einen buchhalterischen Kunstgriff gelingt es der Fed, eine Fassade der Zahlungsfähigkeit aufrechtzuerhalten.

Die Monetarisierung der Staatsdefizite hatte den Vorteil, dass sie die Insolvenz von Uncle Sam verdrängte, indem sie das Haushaltsdefizit in der Bilanz der Zentralbank auswies, obwohl diese eigentlich unabhängig sein sollte Benutzer.

Fiktive Haushaltsdisziplin

Es ist offensichtlich, dass die Fed keine juristische Person wie jede andere ist und dass die Behörden kein Interesse daran haben, sie zur Rekapitalisierung oder zum Bankrott zu zwingen.

Solange die Fed mit negativem Eigenkapital operieren darf, stellt das Loch in ihrer Bilanz in der Praxis lediglich eine getarnte Geldspritze dar.

Das Ausmaß des amerikanischen Haushaltsdefizits ist kein Geheimnis. Doch nach Angaben der Zentralbank hätte das Jahr 2022 das Ende des monetären Laissez-faire bedeuten sollen. Mit dem Anstieg der Leitzinsen musste das Gelddrucken beendet werden und die Fed musste auf den Weg der guten Praktiken zurückkehren.

Tatsächlich ist der Bestand an Schatzwechseln, der sich zu Beginn der Pandemie verdoppelt hatte und zwischen 2020 und 2022 um weitere 50 % gestiegen ist, seit zwei Jahren rückläufig. Diese Glättung der Kurve ist jedoch mehr als nur ein Beweis für das Ende der Schuldenmonetarisierung. Sie ist hauptsächlich auf den Wertverlust der gehaltenen Staatsanleihen aufgrund des Zinsanstiegs zurückzuführen.

In den ersten neun Monaten des Jahres erhielt die Fed eine durchschnittliche Vergütung von 2,21 % auf die Staatsanleihen, die sie in ihrem Portfolio hält. Gleichzeitig wurden Einlagen zu durchschnittlich 5,28 % akzeptiert. Aufgrund dieses ungünstigen Effekts auf die Geldkosten erhielt das Unternehmen 121,6 Milliarden US-Dollar an Zinsen, während es 178,8 Milliarden US-Dollar an Einlagen zahlte, was einem Verlust von fast 60 Milliarden US-Dollar in neun Monaten entspricht.

Ein unterschätzter Verlust von 500 %

Das Besorgniserregendste ist nicht so sehr das Ausmaß des Defizits, das angesichts des Berges an Staatsanleihen, die vor der Zinserhöhung gehalten wurden, alles in allem konsistent ist, sondern vielmehr die Unfähigkeit der FED, es einzuschätzen.

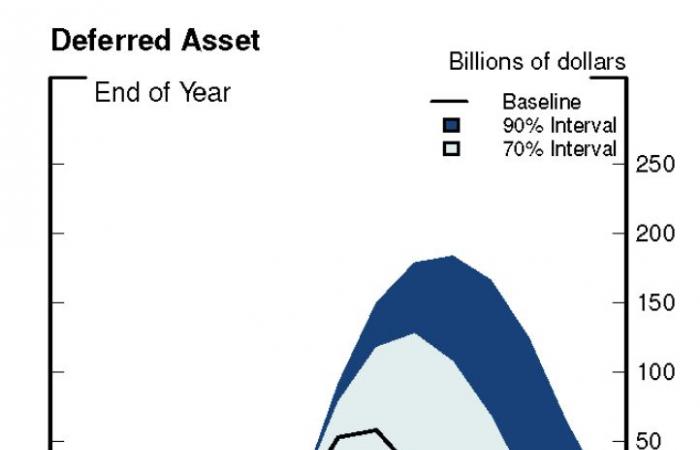

In einer im Februar 2022 veröffentlichten Mitteilung schätzte sie die Kosten der Tariferhöhung in Form einer Wahrscheinlichkeitsrechnung ab. Eine bemerkenswerte Übung in Sachen Transparenz und – auf dem Papier – viel strenger als die zwingenden Prognosen, an die uns die Währungsbehörden seit der Subprime-Krise gewöhnt haben.

Im Basisszenario wurde erwartet, dass der Verlust im Jahr 2024 einen Höchstwert von 50 Milliarden US-Dollar erreicht, bevor er ab Sommer 2025 auf unter 20 Milliarden US-Dollar sinkt. Im ungünstigeren Fall, dessen Wahrscheinlichkeit auf 70 % geschätzt wurde, würde der Verlust seinen Höhepunkt bei 125 US-Dollar erreichen Im schlimmsten Szenario würde es sich schließlich bei 210 Milliarden US-Dollar stabilisieren. Ein Worst-Case-Szenario, dessen Eintritt laut den Präzisionsexperten der FED weniger als 10 % beträgt.

Szenarien für die Entwicklung von Verlusten bei Schatzwechseln: Medianszenario (in Schwarz), ungünstige Hypothese (70 %-Konfidenzintervall, in Hellblau), sehr ungünstige Hypothese (90 %-Konfidenzintervall, in Dunkelblau). Quelle : Gefüttert

Doch mit einem Verlust von über 213 Milliarden US-Dollar zum 20. Dezember 2024 ist das Worst-Case-Szenario bereits weit übertroffen. Die Kurve wird sich nur verbiegen, wenn die durchschnittliche Rendite der gehaltenen Staatsanleihen die durchschnittliche Rendite der Einlagen übersteigt. Sofern es nicht zu einer drastischen Kehrtwende in der Geldpolitik kommt, wird dies nicht vor 2026 geschehen. Beim aktuellen Tempo könnte der Verlust durchaus über 300 Milliarden US-Dollar betragen.

Entwicklung der seit der Pandemie beobachteten Gewinne und Verluste. Quelle : Fed Saint Louis

Die Fed würde somit ein Loch in ihrer Bilanz vorfinden, das mehr als das Fünffache ihres Eigenkapitals und mehr als 10 % des Wertes der gehaltenen Staatsanleihen ausmacht.

Die Zeit wird zeigen, ob der Rest der Welt weiterhin bescheiden den Blick von der Insolvenz der Fed abwendet und weiterhin den Dollar als den ultimativen sicheren Hafen betrachtet.

Wenn das Vertrauen bricht, wird die Outperformance des Greenbacks gegenüber anderen Währungen enden. Wir können nur einer sein abschalten oder eine angespannte Abstimmung über den amerikanischen Haushalt dieses Bewusstseins.